Чиновники, ученые и консультанты собрались на конференции "Право.ru", чтобы обсудить налоговую политику и налоговые споры-2016–2017. Они рассказали, почему ФНС выигрывает 80% налоговых споров и можно ли взыскивать налоговые недоимки в гражданско-правовым нормам, как необоснованную налоговую выгоду запишут в НК и на какие два вопроса надо ответить в делах о многократном отклонении цен.

Судебная практика меняется не в пользу налогоплательщика: если в 2010 году они выигрывали примерно 50% дел, то сейчас лишь 20%, а 80% разрешается в пользу налоговых органов, сообщил замруководителя департамента налоговой безопасности, международного планирования и развития КСК групп Павел Андрейкин. Вырос уровень квалификации сотрудников налоговой, повысилось качество контрольных мероприятий, объяснил цифры он. Кроме того, ФНС использует в работе масштабные программы, например, систему автоматического контроля НДС (АСК НДС-2). По словам докладчика, она сопоставляет данные из книг покупок и продаж налогоплательщика и его контрагентов и сама требует внести изменения, если выявит несоответствия. Адрейкин рассказал и про другие новшества.

Программа ФНС АИС Налог-3 обещает поднять выявление нарушений на новый уровень. Эта программа будет выставлять компаниям своеобразный «индекс должной осмотрительности» и автоматически собирать информацию о подозрительных фирмах (например, с массовым учредителем, руководителем, адресом; большими вычетами и очень маленькими налогами).

В то же время АИС Налог-3 позволит самим налогоплательщикам оценивать свои риски и решать, вступать ли в отношения с той или иной компанией, уточнил начальник отдела рассмотрения судебных споров с налогоплательщиками Москвы и МО Правового управления ФНС Артем Французов. Он подтвердил, что программа даст новые возможности по выявлению налоговых правонарушений, но успокоил, что в судах ничего не изменится: будут все так же истребоваться первичные документы, проверяться должная осмотрительность и т. д. При этом открытость данных даст налогоплательщикам новые возможности для оценки собственных рисков и соответствия своей деятельности требованиям закона.

Прозрачно и еще прозрачнее

Кроме прочего, АИС Налог-3 позволит быстро получать акты сверок и справки об отсутствии задолженности, продолжил Андрейкин. Это удобно для компаний, которым часто требуются эти документы, пояснил юрист. А с 1 июля 2017 заработают онлайн-кассы, которые будут сами передавать информацию в фискальные органы. «Станет очень проблематично списать товарные остатки, не отразив это», – предупредил Андрейкин. Он подытожил, что настало время задуматься о минимизации рисков, ведь «все становится прозрачным».

О том, как налоговая прозрачность обеспечивается на международном уровне, рассказала начальник отдела обмена информации и взаимной административной помощи Управления стандартов и международного сотрудничества ФНС Александра Кадет. По ее словам, для международной борьбы с налоговыми правонарушениями есть разные формы обмена информацией между странами: автоматический, по запросу, спонтанный и так далее. При этом слово «автоматический» не стоит понимать буквально, успокоила Кадет: «Не будет автоматизма на уровне "Красный флажок – сформировано требование"». Первый такой обмен планируется совершить в 2018 году. Но это не значит, что обмен информацией по запросу потеряет актуальность. Наоборот, он станет более избирательным, адресным и позволит сконцентрировать административные ресурсы на решение по-настоящему значимых задач, сообщила представитель ФНС.

Она рассказала и о международном обмене рулингами [это соглашения между налоговыми органами и налогоплательщиками – "Право.ru"], который начался с декабря 2016 года. Это актуально как для физических, так и для юридических лиц и касается действующих соглашений. Страны, которые должны получить эту информацию, определяются по разным критериям: страна контрагента налогоплательщика, получившего рулинг; страна резидентства материнской компании; головная компания всей группы компаний, и так далее, перечислила Кадет. В скором будущем будет реализована и международная помощь в сборе налогов, правовая основа для которой заложена уже давно, продолжила эксперт. При наличии установленных оснований налоги будут собирать и направлять в адрес бюджета другого государства, что особенно актуально для банкротств компаний с зарубежными активами.

По словам Кадет:

Страны отвечают на запросы довольно быстро, если нужны банковские выписки – то дольше. Многое зависит от юрисдикции. Насколько мне известно, кипрские налоговые органы даже увеличили штат, чтобы повысить эффективность информационного обмена с нами.

Трендам «прозрачности» и высокотехнологичности последовали игроки мехового рынка, которые подписали декларацию о нормах ведения бизнеса и договорились об электронной маркировке каждого изделия. Об этом опыте рассказал финансовый директор «Снежной королевы» Михаил Булушев. По его словам, на законопослушность компаний влияет и экономический фактор: если конкуренты работают по «серым» схемам, сложно с ними соперничать, не нарушая закон. Меховые компании решили не ждать у моря погоды и договорились об одинаковых условиях для всех, поделился Булушев. В результате маркировки каждого товара можно отследить его путь, начиная от поставщика, узнать импортера и получить информацию о самом изделии. По мнению Андрейкина, такой опыт будет полезен высокорисковым отраслям и тем, ценообразование в которых непрозрачно в цепочке.

Связи компаний – дело тонкое

Собравшиеся обсудили тему «тонкой капитализации». Здесь партнер Taxology Алексей Артюх попенял налоговикам:

Районные налоговые инспекции имеют "бытовое мышление". Они оценивают сложные сделки на примере человека, который торгует хлебом.

Если вопросы представляют особый интерес для налоговой практики, их решают сотрудники высокой квалификации, поскольку такие доначисления проходят согласование с Центральным аппаратом службы, отметил Французов из ФНС. Он рассказал, что ведомство постоянно улучшает работу, о чем говорит внутренний приказ № ММВ-7-18/560 от 14 октября 2016 года, который «модернизировал» работу в судах. Например, если вышестоящий налоговый орган засилил решение территориального, то он сопровождает спор и в суде.

Одна из ключевых проблем в 2016 году – получение займов от иностранных сестринских компаний, подчеркнул Французов (см. «Неопределенность в налоговом праве склонила Верховный суд на сторону налогоплательщика»). По его словам, надо определить, имеет ли право материнская компания в силу аффилированности принимать решения по финансированию. Юрист налоговой ответил на вопрос из зала о том, готовы ли налоговые органы оценивать целесообразность сделок по приобртению нематериальных активов в бизнесе (раньше КС запретил оценивать экономическую эффективность сделки). Французов ответил, что претензии могут быть в случае явных злоупотреблений – например, если информация скачана из интернета.

Большой интерес в рамках реализации плана BEPS представляют дела, связанные с избежанием налогообложения с использованием кондуитных компаний («концепция конечного бенефициара»), рассказал Французов. «Если установлено, что лицо, получившее прибыль, не является ее действительным собственником, то налоговый орган вправе не применять положения межправительственных соглашений», – отмечает чиновник.

Он упомянул и громкое дело «Интероса», дошедшее до Верховного суда (см. «Новые налоговые риски: "передача бизнеса" не освобождает от старых недоимок»). В нем налоговые долги одной компании взыскивались с другой. По общему правилу НК это возможно в том случае, если одна получала активы или прибыль другой. В случае «Интероса» связь была лишь в перезаключении договоров с поставщиками, но ВС счел, что этого достаточно («иная зависимость» из п. 2 ст. 45 НК). Французов высоко оценил это решение, которое принято в соответствии с духом времени. «Механизм взыскания задолженности применяется только к недобросовестным налогоплательщикам, укрывающим имущество, за счет которого должна быть погашена задолженность, правомерность которой установлена судом либо не оспорена налогоплательщиком. Насколько рыночными были условия передачи бизнеса – должны доказывать налоговые органы», – уточнил он.

Иного мнения об итоге дела «Интероса» оказался руководитель проекта «Налог.Поддержка» Виктор Бациев. «Передать можно лишь то, на что можно обратить взыскание, – объяснил он. – Здесь же мы не видим оборотоспособного объекта». Отработать долги, конечно, надо, признал Бациев, но первоначальная компания в состоянии банкротства. При этом в рамках несостоятельности никакие ее сделки не оспаривались, обратил внимание юрист. Более того, он считает неконституционной саму примененную норму из ст. 45 НК, но пока, видимо, «не накопилось критической массы» ошибок для этого.

Кроме того, Бациев выделил еще одну тенденцию – налоговые недоимки взыскивают как вред под видом гражданско-правового спора. Ссылаются при этом на ст. 124 ГК о том, что публичные образования в гражданских отношениях выступают на равных с компаниями и гражданами. Такая аргументация вызывает у Бациева сомнения, поскольку в основе здесь все-таки публичное правонарушение. Есть и масса других вопросов, например, об исковой давности или влиянии уголовного приговора, но все они следуют из ложного вывода, что такое взыскание вообще допустимо, рассказал Бациев. Он предложил альтернативу – взыскивать недоимки в виде санкции за уголовное преступление по аналогии со взяточничеством (можно, например, и в кратном размере).

Два критерия

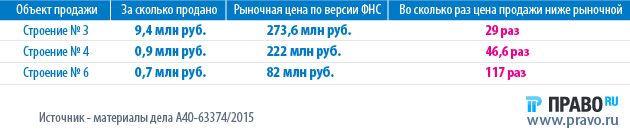

Еще одним широко обсуждаемым налоговым спором стало дело делового центра «Минаевский» о многократном отклонении цен от рыночных. Поводом для доначисления налогов стало то, что взаимозависимые покупатели приобрели три здания общей площадью 9651 кв. м всего за 11 млн руб.

Верховный суд подтвердил правоту налоговой. Из его определения Артюх из Taxology сделал вывод, что в делах такого рода значение имеют два критерия:

- деловая цель;

- многократное отклонение цены от рыночной.

«ВС "благословил" применение расчетного метода, но его как такового нет, он нигде не прописан, – рассуждал Артюх. – А это значит широкое усмотрение налогового органа и суда, необязательно быть связанным разделом 5.1 НК [о взаимозависимых лицах], можно устраивать "битву" оценщиков». Подтверждение своей теории «двух критериев» Артюх нашел в деле «Аквапарка»: там ни один из них не подтвердился, поэтому ВС принял решение в пользу налогоплательщика (см. «Подозрительные цены: ВС поставил налоговую на место налогоплательщика»). А Бациев считает мотивировку решения по "Минаевскому" слишком скупой: из решения ВС вытекает, что многократного отклонения цены достаточно [для доначислений – "Право.ru"]. Но оно само по себе не рождает выгоды, поэтому надо было определить, в чем она заключается, объяснил Бациев.

Еще одна актуальная тема, по мнению Артюха, – это контроль цен во взаимозависимых сделках. ВС поставил точку в дискуссии, могут ли территориальные налоговые органы проверять неконтролируемые сделки, в деле ООО «Ставгазоборудование», где решение было принято в пользу налогоплательщика (см. "Верховный суд ограничил инициативу налоговых инспекций").

Необоснованную налоговую выгоду – в закон?

Недавно в Госдуме вновь заговорили про законопроект, который закрепил бы концепцию необоснованной налоговой выгоды в НК (сейчас она существует в постановлении Пленума ВАС 2006 года № 53). Новую редакцию документа раскритиковал старший научный сотрудник отдела финансового, налогового и бюджетного законодательства Института законодательства и сравнительного правоведения при Правительстве Богдан Назаренко. Законопроект не конкретизирует гарантии налогоплательщика, противоречит закону о бухучете – словом, нуждается в доработке, говорил Назаренко. Авторы хотят пресечь злоупотребления, но их труд не охватывает все случаи необоснованной налоговой выгоды, например дробление бизнеса, продолжал ученый. Кроме того, проект не признает подтверждающими документы, которые подписаны неуполномоченным лицом. «Но нет такой нормы, которая обязывала бы проверять полномочия представителя контрагента», – обратил внимание Назаров. «Форма превалирует над содержанием», – прокомментировала руководитель департамента налогового консультирования и разрешения налоговых споров КСК групп Инна Бацылева. В то же время налоговая практика и раньше, и сейчас ориентирует на обратное – суть должна быть важнее формы.